Comme tout investisseur en capital, la branche « Investissements » de la Banque Publique d’Investissement, Bpifrance ou encore BPI, est un partenaire de long terme des entreprises. L’offre de la BPI couvre les besoins de financement d’entreprises de toute taille à la fois en fonds propres et quasi-fonds propres ainsi qu’en dette privée. Il existe deux approches avec des investissements réalisés en « direct » dans tous les secteurs d’activité (31 Md€ sous gestion) et une activité Fonds de Fonds (investissements « indirects ») à travers la souscription au sein de fonds d’investissement commercialisées par des équipes, le plus souvent indépendantes et installées en France mais aussi à l’international (17 Mds € sous gestion).

La BPI figure parmi les plus importantes sociétés de gestion en France avec 52[1] milliards d’euros d’actifs sous gestion contre 44 Md€ en 2021 dont 9,5 milliards gérés pour compte de tiers (solde via notamment des fonds de la sphère publique ie Etat, Caisse des Dépôts, etc.). L’équipe Bpifrance regroupe plus de 250 investisseurs professionnels (équipes direct/indirect) avec un fort ancrage dans les territoires au sein de 53 implantations régionales.

[1] En exluant les grand groupes anglo-saxon (BlackStone, KKR, BlackRock, etc.), les principaux acteurs membres de France Invest sont Ardian pour 150 Md€, Eurazéo 35 Md€, Antin Infra. 31 Md€, PAI Partners 28 Md€, Astorg 22 Md€, Meridiam 19 Md€ et Access Capital 15 Md€, Wendel + IK Partners 13 Md€, la BPCE avec la galaxie des fonds Natixis Investment Managers (Flexstone, Naxicap, etc.) 13 Md€, la filiale du Crédit Agricole Amundi Private Equity Funds (Amundi PEF) 11 Md€, Infravia 10 Md€, CAPZA 8 Md€, Peugeot Invest 7 Md€ puis LBO France, Seven 2, Omnes, Crédit Mutuel Equity, Andera, etc. avec approx. 5 Mds

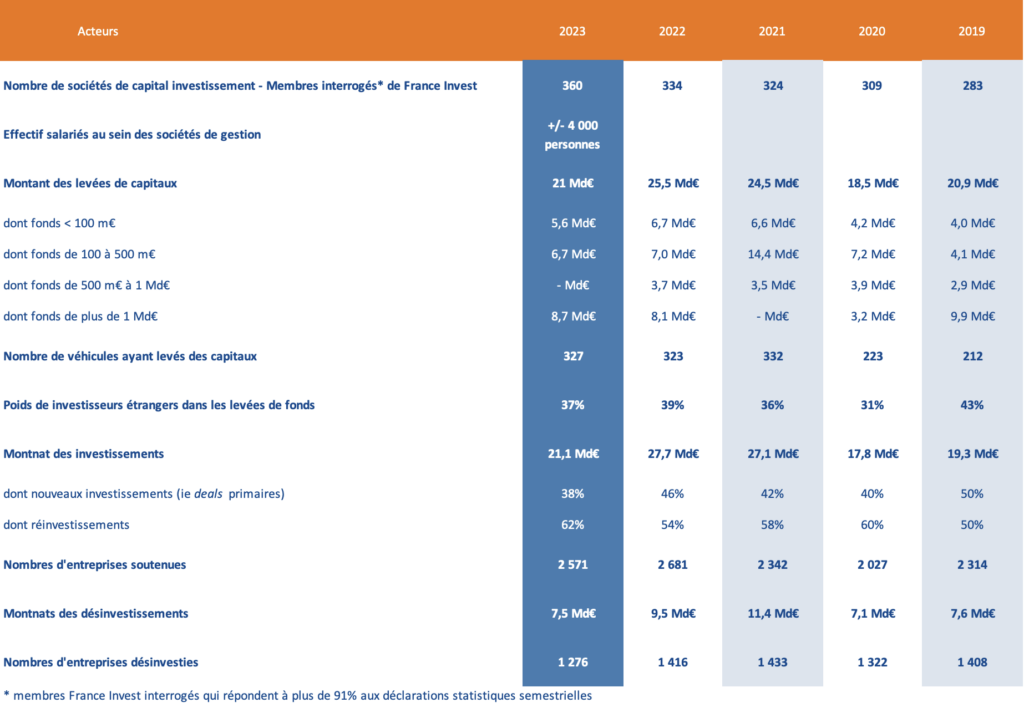

Les sociétés de gestion de capital invesissement qui constituent le marché du private equity en France représentent les caractérisques suivantes :

En direct, la BPI intervient en tant qu’investisseur minoritaire aux côtés d’autres actionnaires familiaux, industriels ou financiers. BPI peut accompagner les entrepreneurs sur des durées longues, en adaptant une durée d’investissement à la durée de l’entreprise ou du cycle économique afin de soutenir une croissance inclusive et pérenne. La BPI soutient ainsi plus de 1 000 sociétés à date.

Via son activité Fonds de Fonds, la BPI a un très fort impact en France sur l’industrie du capital investissement français depuis sa création intervenue en fin d’année 2012. La BPI a ainsi accompagné plus de 200 équipes en souscrivant à plus de 600 fonds en un peu plus de 10 années, contribuant ainsi largement à la structuration du marché en France, notamment en ce qui concerne le capital innovation et le capital développement.

La BPI participe enfin à la démocratisation du capital investissement en commercialisant des fonds de fonds ouverts au public, dit « FCPR », via son offre Bpifrance Entreprises. A ce jour, 4 milésimes de fonds ont été commercialisés. Ces fonds permettent d’investir indirectement, dans des entreprises non cotées françaises et européennes de différents secteurs d’activité, à partir de 500 € là où l’investissement minimum en private equity est généralement possible pour 100.000 € minimum.

La branche Capital Innovation de la BPI gère plus de 5,5 Md€ d’actifs sous gestion pour approx. 6 à 700 M€ investis par an en mobilisant tout type de financement (fonds propres, direct comme indirect, etc.). Le portefeuille est composé d’approx. 340 entreprises.

Au 30 septembre 2024, la BPI est organisée pour soutenir des projets qui sont sélectionnés et suivis au sein de 8 pôles d’investissement :

La branche Capital Développement de la BPI gère plus de 28[1] Md€ d’actifs sous gestion contre 25 Md€ en 2021 pour approx. 2 Md€ investis par an. Le portefeuille est composé d’approx. 660 entreprises.

L’équipe Capital Développement de BPI intervient en fonds propres, quasi-fonds propres et dette privée dans des sociétés cotées et non cotées ayant une forte présence en France ou souhaitant renforcer leur ancrage en France.

[1] dont 5 Md€ de dry power qui est, d’une certaine manière, une réserve de financement non encore engagée dans un ou des projets d’investissement

Cette équipe est l’une des plus importante en France sur son segment avec 160 professionnels investisseurs intervenant via des tickets pouvant aller de 300.000 euros à plus d’1 milliard d’euros au sein d’entreprises dites Small Cap, Mid Cap et Large Cap ainsi que des partenariats avec des fonds dits souverains :

Compte tenu de sa vocation et de sa mission publique, la BPI a également structuré des fonds spécialisés pour soutenir des branches d’activités en France impactés par les différentes crises, en voici quelques exemples :

La branche Fonds de Fonds de la BPI gère plus de 17 Md€ d’actifs sous gestion pour approx. 200 équipes des gestion accompagnées. Le portefeuille de cette activité indirecte est composé d’approx. 600 fonds partenaires dont 134 fonds régionaux.

A noter que sur ses 200 sociétés de gestion partenaires, 40 d’entre elles gèrent plus d’1 Md€ contre 5 en 2012 et 15 plus de 5 Md€ contre 1 en 2012 toutes stratégies confondues. Sur la période 2018-2022, la taille des fonds en portefeuille de la BPI a été multiplié par 3,3x pour le capital innovation à 250 m€ en moyenne, 2,3x pour le capital développement à 275 m€ et 1,3x pour les fonds régionaux à 60 m€. Sur cette même période, le taux d’emprise moyen de la BPI dans les fonds partenaires est de l’ordre de 13% (contre 17% sur la période 2012-2017).

Un dynamisme unique qui s’explique comment ?!

L’activité Fonds de Fonds de BPI est un dispositif unique et clé dans l’écosystème du capital investissement en France. Bpifrance démultiplie depuis 10 années maintenant l’apport de capitaux dans les entreprises via une sélection des meilleures équipes de gestion nationales ou régionales pour déployer des capitaux à long terme dans les entreprises françaises.

Tous les stades de maturité des entreprises sont visés : de l’amorçage jusqu’au retournement.

La sélection des équipes effectuée par la BPI s’appuie sur des rationnels forts : l’expérience démontrée de l’équipe d’investissement, la différenciation et le positionnement de la stratégie du fonds, la capacité à apporter un soutien opérationnel fort aux entreprises en portefeuille, l’intégration des meilleures pratiques en matière d’investissement responsable ou encore la capacité de l’équipe à lever un fonds de taille importante auprès d’investisseurs tiers comme des banques, assurances, fonds de pension, de dotations, fonds de fonds privés, family offices, particuliers…

Les activités d’investissement et d’investissement de cette équipe qui est également l’une des plus importante en France (25 professionnels répartis à Paris en en régions) se décomposent en 5 pôles :

Comme pour l’activité directe, les vocations et missions publiques de la BPI font qu’elle est engagée dans initiatives spécifiques pour soutenir des secteurs stratégiques et l’innovation en général sous forme d’appel à projet, en voici quelques exemples :

Comme beaucoup de fonds d’investissement privés, cette équipe Fonds de Fonds est accompagnée de professionnels dits Operating Partners qui intervient conjointement avec l’équipe d’investissement pour apporter aux sociétés de gestion et fonds du portefeuille BPI des éléments de réponse à des enjeux en matière de croissance, de digitalisation, d’ESG, de transition climatique, de construction d’une marque, d’internationalisation, d’organisation interne, etc.