Cette note présente sous la forme d’une analyse sectorielle le marché du capital-investissement en France avec une revue des principaux acteurs, détaille les principales caractéristiques des sociétés de gestion et fonds d’investissement. Les éléments chiffrés correspondent notamment à la période 2018-2023 impactée par la Covid-19 (2020) et la hausse des taux (2022) qui expliquent le constat actuel d’un nouvel allongement des délais d’atteinte du seuil de rentabilité des fonds (depuis mi-2023).

L’analyse de l’évolution du capital investissement en France est aujourd’hui largement facilité par les nombreuses statistiques produites semestriellement par France Invest (association professionnelle regroupant les 400 principaux fonds français). D’autres associations professionnelles comme l’AFG (ex-AFG-ASFFI), différents instituts d’études privés dont Xerfi ainsi que les services du régulateur, l’Autorité des Marchés financiers (AMF) et la Banque de France (BdF), ou encore les analystes des sociétés de gestion via les rapports de gestion destinés aux investisseurs (ou LPs) qui produisent également une information de grande qualité.

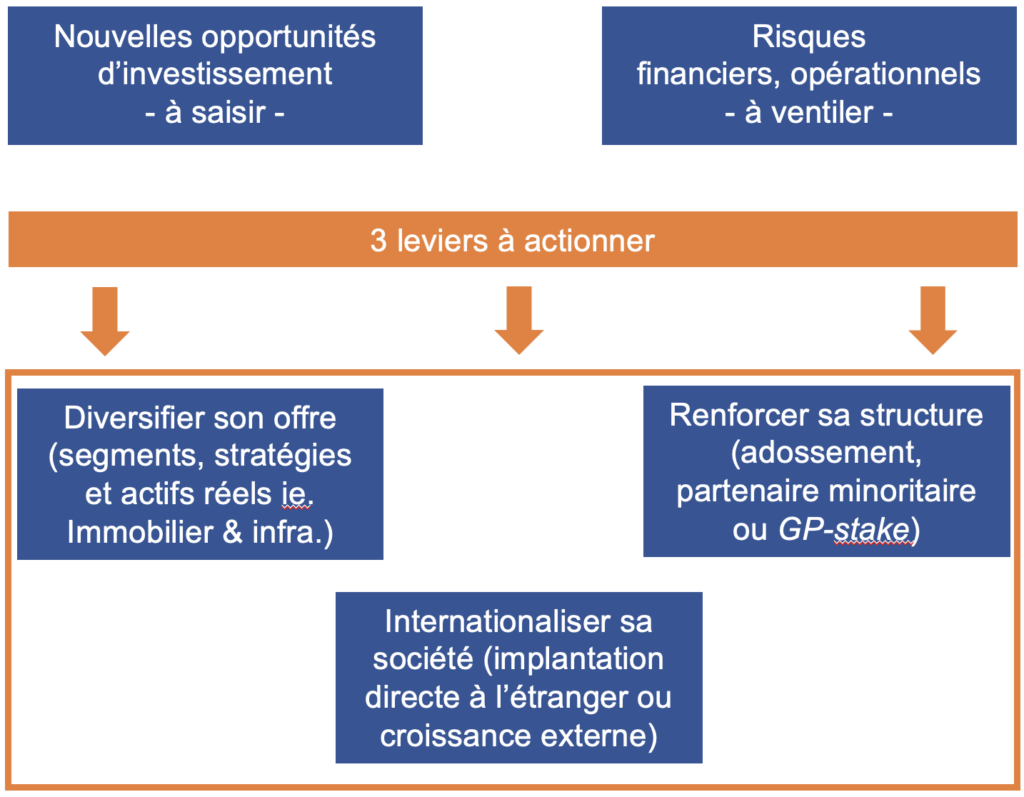

Ces data nous permettent de mieux comprendre les particularités du capital investissement français, qu’il s’agisse des nouveaux acteurs entrant sur le marché (emerging funds), des leaders internationaux s’implantant en France (BlackStone, Apollo, etc.) mais aussi les équipes franco-française qui mènent soit une stratégie de diversification (par croissance organique et/ou consolidation pour créer une plateforme) à l’instar des acteurs outre atlantique[1] soit une internationalisation du modèle via un élargissement de la base LPs et l’ouverture de bureaux à l’étranger pour y réaliser des investissements via leurs fonds domiciliés en France.

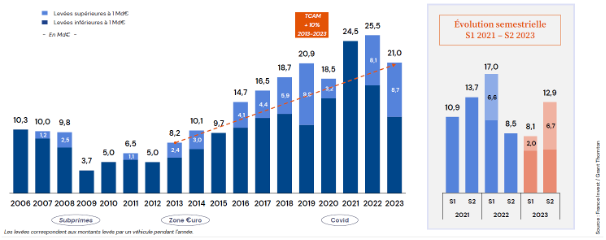

Le secteur du capital investissement a connu 10 années de croissance ininterrompues sur la période 2013-2023 marquée notamment par le maintien par la BCE de son taux principal de refinancement proche de zéro jusqu’en juillet 2022.

Les acteurs du capital investissement sont très rapidement sortis de la crise sanitaire de la Covid-19 avec des niveaux d’activité 2019 retrouvés puis dépassés dès 2021.

L’année 2022 marque un retournement brutal pour la profession avec le début du conflit à l’Est, les résultats semestriels du leader mondial de la gestion d’actifs BlackRock illustrent parfaitement le choc avec une chute des encours estimée à 1 500 Md$ en juin 2022 !!

L’année 2023 marque un premier retrait de l’activité (levée de fonds, investissements et désinvestissements) du fait d’une dégradation de l’environnement macroéconomique alors que les initiatives gouvernementales comme « Tibi » ou « France Relance » ainsi que celles de la Bpifrance bénéficient à l’industrie en orientant directement et indirectement vers le non coté des poches de plusieurs milliards d’euros à investir en provenance notamment des assureurs.

Selon les analystes, cette dégradation de l’environnement macroéconomique continuera de perdurer le marché du capital investissement sur la période 2024-2025 jusqu’en 2026, date de la reprise selon le consensus (cf. notre article « Décryptage … à fin septembre 2024 »). Alors que les secteurs privilégiés par les fonds en France étaient notamment la Santé et le Numérique jusque 2021, ces secteurs souffrent aujourd’hui d’incertitudes (return de la branche Santé, créations d’entreprises limitées réduisant l’investissement les Tech) au profit de l’innovation dans l’industrie 4.0 et la décarbonation.

Le trend reste toutefois très positif avec des levées de capitaux en hausse régulière sur 10 ans dans un marché où le nombre de levées de fonds supérieures à 1 milliard € sont beaucoup plus nombreuses qu’auparavant :

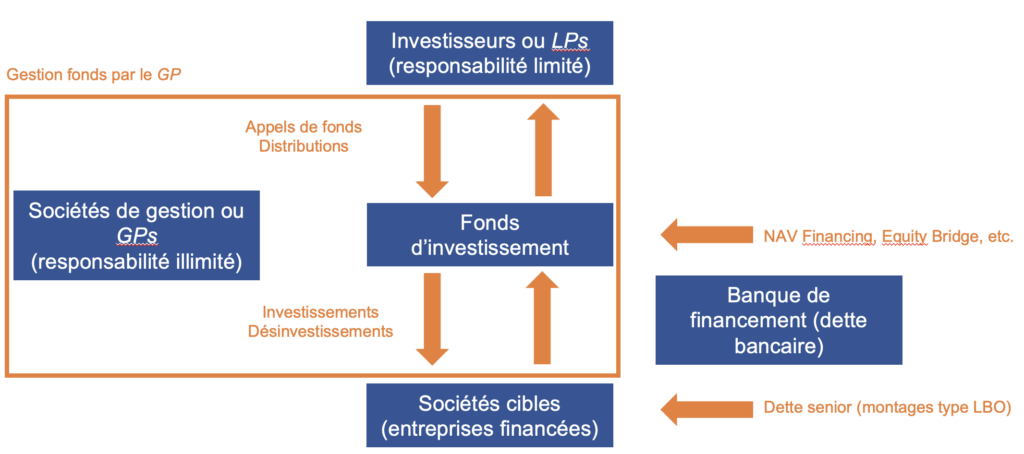

Pour bien comprendre le marché, il convient de clarifier les principaux indicateurs de l’activité des sociétés de gestion (ou GPs) et des fonds d’investissement français :

[2] sur un ensemble de plus de 700 pour la gestion d’actifs en France [3] médiane calculée avec un max. en 2019 et 2022 (respectivement 20 et 19 créations) et min. en 2018 et 2023 (respectivement 8 et 11 créations) [4] 50% des dossiers traités par l’AMF et 50% autres liés à des raisons économiques (insuffisance de fonds propres notamment) [5] loi n° 2015-990 du 6 août 2015 pour la croissance, l’activité et l’égalité des chances économiques

Le Mid Cap est le segment porteur avec ces levées supérieures au milliard d’euros (PAI Partners, Seven 2, Latour Capital) ainsi que les fonds d’infrastructures tels qu’Antin Infrastructure, Meridiam, Infravia et Ardian qui constituent un segment anti-crise aux yeux des investisseurs (investissements de long terme et contre inflationnistes).

Les grands investisseurs internationaux continuent d’évaluer les risques de se positionner en Europe bien que les portefeuilles des sociétés d’investissement françaises présentent une faible exposition à la zone russo-ukrainienne. C’est plus le risque de cyber attaque et la vulnérabilité des PME / ETI françaises faiblement exposées à l’international qui sont soulignés par les investisseurs.

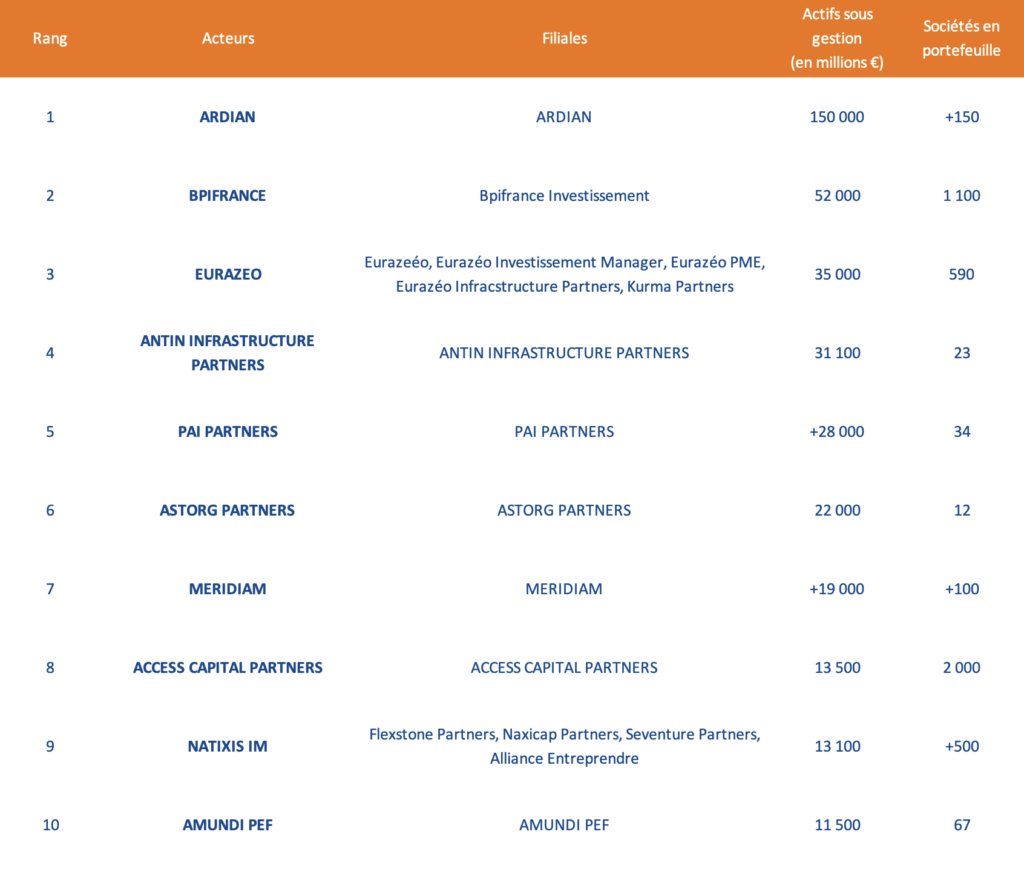

Bien que les méga fonds français se sont internationalisés depuis plusieurs années à l’image d’Ardian (ouverture de bureaux dédiés aux infrastructures en Espagne et Islande) ou de Wendel (Europe de l’Ouest et Amérique du Nord après une première expansion en Asie) ou encore de Tikehau (expansion comparable à Wendel), le contexte reste un vrai challenge pour ces fonds. Afin d’élargir rapidement leurs horizons d’investissement, ces grands opérateurs français se sont introduits en bourse comme Wendel, Eurazéo et IDI pour les historiques, et plus récemment Tikehau et Antin[1]. D’autres réfléchissent toujours à leur introduction en bourse à l’image d’Ardian qui confirmait encore le 29 mars 2024[2] « utile (…) une introduction en Bourse de la société de gestion » et réfléchir à cette option « si les conditions sont réunies » !

Avec pour objectif l’accélération des plans de développement et de croissance, l’ouverture du capital des sociétés de gestion de fonds alternatifs s’installe en Europe à l’instar (i) du fonds Armen qui marque l’arrivée en France du « GP-stake »[3] très présent outre atlantique où 40% des gérants de fonds alternatifs ont ouvert leur capital et (ii) des « deals » où prises de participations réalisées par les GP-stakers ou non notamment américains dans des sociétés de gestion européennes [4].

[1] Antin IP a fait son entrée sur la place de Paris en septembre 2021 avec pour preuve du succès de l’opération une valorisation du groupe 4 Md€ soit près de 69x son résultat 2021 !! [2] Interview accordée au journal Le Revenu par le directeur général délégué d’Ardian Mathias Burghardt [3] Fonds d’investissement qui ont pour stratégie d’investir au capital de sociétés de gestion elle-mêmes [4] Apollo dans le fonds français Sofinova Partners ou Blue Owl dans le fonds pan-européen CVC sachant que sont régulièrement cités comme cibles potentielles les acteurs français PAI Partners, Ardian, Astorg, etc.

Pour exercer leur activité d’investisseur en capital, les GPs lèvent des fonds principalement auprès d’investisseurs institutionnels (banques, compagnies d’assurance, fonds souverains, fonds de fonds, etc.), d’entreprises de tous les horizons (corporate), de familles fortunées (family office) et de particuliers (retail) pour les investir dans des entreprises (cibles) aux cotés (ou non) de banque dites de financement.

Le capital-investissement français est l’un des 5 principaux marchés à l’échelle mondiale avec les États-Unis (1er), le Royaume-Uni (2nd), le Luxembourg (3ème) et la France (4ème) pour l’Europe continentale ; la Chine s’insérant dans ce quinté de tête mais avec une place à part (défi de transparence).

Les sociétés de gestion en France opèrent aux standards internationaux qui se définissent par un corpus de règles[1] et de bonnes pratiques limitant / définissant notamment les rôles et obligations entre le gestionnaire de fonds[2] (la Man. Co.), le gérant financier (le GP) et les investisseurs (les LPs). Ce dispositif de conformité est en place dans toute l’Europe depuis 2014 notamment avec la transposition de la Directive AIFM au sein des principaux marchés européens.

L’évolution de la réglementation a permis le développement d’acteurs et de plateformes français de premier plan à l’image d’Adrian mais aussi Bpifrance (cf. notre article « Bilan de 10 ans d’intervention de la BPI … ») et d’autres acteurs qui se sont développés par croissance organique et sous l’impact d’opérations de rapprochements ou de réorganisations.

[1] Règlement Général de l’Autorité des Marchés Financiers pour la France [2] Dans le cadre réglementaire français la Man Co. et le GP sont en général une seule et même entité, la société de gestion agréée auprès des services de l’AMF mais avec l’apparition des SLP (Société de Libre Partenariat) le rôle du GP peut désormais être distinct de la Man Co.

La réalité du marché français est toutefois fondamentalement différente du top 10 exposé ci-dessus car 70% des 400 sociétés de gestion de capital investissement françaises sont indépendantes, donc contrôlées par leur management et/ou leurs équipes dirigeantes.

Cette « indépendance » est l’une des principales caractéristiques du marché français : 280 GPs ont fait ce choix d’être expert d’une stratégie d’investissement en particulier et/ou d’opérer sous la forme de « plateformes » en s’affranchissant de l’actionnariat d’un groupe international. Ces dernières entendent tirer parti de la structure du marché français pour le consolider avec le soutien des grands investisseurs internationaux qui préfèrent s’engager auprès d’équipes commercialisant des fonds de taille suffisamment importante pour déployer leurs capitaux (tickets 50-100 m€) sur différentes stratégies (private equity, debt, etc.) et régulièrement pour lisser leur investissement millésime par millésime.

Ainsi, les cinq grands segments du capital investissement ne connaissent pas les mêmes évolutions car ils ne présentent pas un profil de risque compatible avec les besoins des grands LPs internationaux vs. le stade de développement de l’entreprise cible investie par le fonds :

– le capital-innovation : investissement réalisé au moment de la création de l’entreprise

– le growth[1] : entreprises innovantes en très forte croissance qui ont fait l’objet d’un accompagnement par des fonds de capital innovation

– le capital-développement : prise de participation pour financer le développement de l’entreprise

– le capital-transmission : transmission ou cession de l’entreprise via un montage avec effet de levier

– le capital-retournement : prise de participation pour redresser l’entreprise en difficulté

Les investissements réalisés[2] se concentrent à 44% en volume (11% en valeur) dans le capital innovation, à 2% en volume (3% en valeur) dans le growth, à 34% en volume (21% en valeur) dans le capital développement et à 19% en volume (64% en valeur) dans le capital transmission.

[1] France Invest a créée en 2022 sous-catégorie pour isoler les montants investis par les fonds dans ces entreprises de croissance qui nécessitent le déploiement de capitaux importants (vide entre capital innovation et capital développmeent) [2] Le capital retournement est non représentatif en France (< 1% des montants / des nombres d’opérations) et il convient de noter également que les investissements sont principalement réalisés au sein de PME de moins de 250 salariés (60% des transactions)

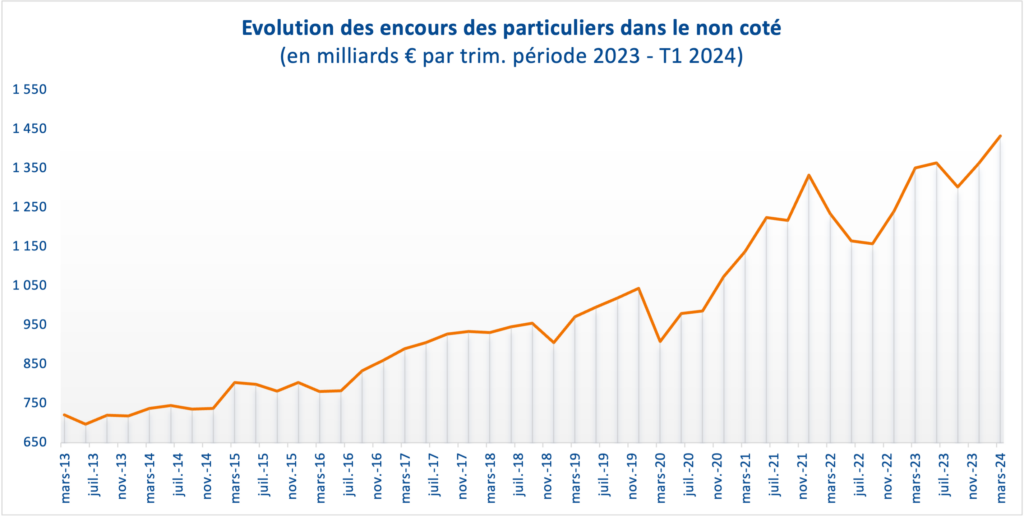

Le recours à l’épargne des particuliers pour le financement des entreprises non cotées s’est considérablement développé via les plateformes retail dédiées au private equity mais reste encore peu représenté dans les portefeuilles des épargnants en comparaison avec l’assurance vie, toujours prépondérante.

La démocratisation du private equity est donc bien en marche. Elle bénéficie du soutien des pouvoirs publics et des évolutions réglementaires. Celles-ci ont été significatives sur les 10 dernières années afin de mieux flécher l’épargne des particuliers vers le financement de l’économie réelle :

A ce jour, les plateformes retail dédiées de private equity évoquées ci-dessus constituent le canal de distribution qui profite le mieux aux conseils et gestionnaires de patrimoine (CGP). Ces dernier commercialisent à travers ces plateformes des fonds dites de tier 1 inaccessibles aux particuliers mêmes très fortunés (souscription unitaire minimum de 5 à parfois 10 m€). Les clients de ces CGP sont les principaux bénéficiaires de cette architecture ouverte à l’instar des banques privées qui étaient jusqu’à peu les seuls intermédiaires présents sur ce marché. En trois années, la liste des plateformes de private equity s’est bien étoffée avec l’émergence d’un leader Private Corner (création en 2020) suivi de près par ses confrères Altaroc (2021) et Peqan (2020) ou encore ArchInvest (2022) et Tygrow (2022) et enfin IQ-EQ Management (acteur historique).

L’activité de gérant de fonds d’investissement est principalement basée en Ile de France (54% des montants du capital-investissement en 2020) puis en Rhône-Alpes (12%).

Moins de 50 fonds de dette privée et d’infrastructures sont identifiés par France Invest sur les 400 acteurs, l’immobilier étant une classe à part (très peu d’acteurs également).

Les banques ont progressivement réduit leur exposition au capital-investissement au cours des 20 dernières années. Seules quelques banques se distinguent et reste positionnées en tant qu’acteurs opérant dans le secteur du private equity via leurs filiales détenues directement ou indirectement à l’image du Crédit Agricole (Amundi Private Equity Funds, Amundi PEF), de la BPCE avec la galaxie des fonds Natixis Investment Managers (Flexstone, Naxicap, etc.) et du Crédit Mutuel (Crédit Mutuel Equity) qui disposent d’entités nationales et/ou régionales dédiées.

Les enjeux de la profession se résument donc ainsi :

Les concepts de « plateformes » de consolidation (ie acteurs mono-stratégie intégrant des verticales) et/ou de distribution de fonds d’investissement accessibles uniquement aux grands investisseurs institutionnels internationaux (ie plateformes retail dédiées de private equity) a gagné beaucoup de terrain sur les 3 dernières années.

Ces schémas confèrent de nombreux atouts aux acteurs qui optent pour ce modèle de développement : des moyens financiers et humains importants, une offre proposant un large éventail de stratégies d’investissements, des synergies commerciales et opérationnelles, etc.

Cette diversification peut prendre différentes formes et peut être plus ou moins poussée (cf. notre article « Principales évolutions actant la transformation … »). Ces plateformes peuvent se construire par croissance externe et peuvent être le résultat de développements internes, voire reposer sur un mix de ces deux options via des partenariats.